BBVA celebra este viernes una Junta General Extraordinaria con el objetivo de votar la ampliación de capital necesaria para llevar a cabo la opa sobre Banco Sabadell. Esta junta no es vinculante a que luego se vaya a producir la compra y posterior fusión, ni que vaya a tener el visto bueno de todos los organismos. Pero es un paso importante para saber si los accionistas del banco de origen vasco apoyan esta adquisición. Por el momento, BBVA cuenta con el apoyo de los grandes fondos.

Es decir, esta junta se puede convertir en una consulta sin apenas contestación, ya que la mayoría de los grandes accionistas del banco que tienen decidido su voto van a autorizar la ampliación. Así, Norges Bank es el cuarto mayor accionista de BBVA con el 3,04% de su capital y ya ha emitido su voto a favor a los dos únicos puntos del orden del día: la ampliación de capital para la adquisición de Banco Sabadell y la autorización al consejo para la ejecución de los acuerdos de la junta.

El fondo noruego también tiene presencia en Banco Sabadell. Norges Bank ha reducido su participación en Banco Sabadell, pasando del 2,987% que mantenía desde octubre de 2021 al 1,815%, según los registros de la Comisión Nacional del Mercado de Valores (CNMV). Por lo que este fondo tiene mucho peso en la operación.

También lo tiene BlackRock, que tiene un 6,7% en Banco Sabadell y casi el 6% en BBVA. El fondo americano ha ido aumentando su participación en Banco Sabadell con un claro objetivo de tener gran presencia en la entidad que resultase de la fusión con BBVA.

Con todo esto, la cita con los inversores ha generado gran expectación habida cuenta de la sorpresa de la propuesta y de la clara negativa del banco catalán de que se produzca. También habrá gran interés por los accionistas en común que comparten ambas entidades. La mayor parte del capital está en manos de fondos institucionales, concentrando los minoritarios menos del 40%. La opa está diseñada para que salga adelante con una aceptación mínima del 50,01% de los accionistas del Sabadell.

Pero aún quedan muchos meses para que voten, tal y como ha recordado Josep Oliu, presidente de la entidad catalana, a los accionistas por carta. Por el momento, BBVA tiene que pasar el filtro de sus propios accionistas. La Asociación de Defensa de los Derechos de los Consumidores y Usuarios de Bancos, Cajas de Ahorro y Seguros de España (ADICAE) valora, pese a sus reticencias iniciales derivadas de los riesgos que entraña la cada vez mayor concentración bancaria en España, que la absorción del Banco Sabadell por parte del BBVA conlleva “beneficios tanto para los clientes como para los pequeños accionistas del Banco Sabadell, tras evaluar la oferta ofrecida por el BBVA en esta ocasión”.

Así, señalan que “la mayor solvencia resultante de la entidad fusionada, así como el acceso a la extensa red de oficinas de BBVA en toda España son aspectos positivos a considerar”. La oferta para los accionistas de Banco Sabadell se percibe "como atractiva", compensándoles por el valor de sus acciones y proporcionando una mayor garantía de solvencia.

En la junta de accionistas, el porcentaje de voto depende del quórum. Si hay quorum de más del 50% es suficiente con mayoría simple. BBVA necesitaría mayoría de dos tercios si no llegan al quórum del 50%. Siempre que haya un quórum mínimo del 25%.

El importe nominal máximo de la ampliación será de 551,9 millones de euros y se realizará con aportaciones no dinerarias, mediante la emisión y puesta en circulación de hasta 1.126 millones de acciones, de 0,49 euros de valor nominal cada una de ellas, de la misma clase y con los mismos derechos y obligaciones que las acciones de BBVA actualmente en circulación.

El importe definitivo de la ampliación de capital dependerá del número de aceptaciones que se reciban por parte de los accionistas de Sabadell. No supondrá desembolso alguno por parte de los accionistas de BBVA. Hay que recordar que BBVA propone una acción de la nueva entidad por 4,83 de Banco Sabadell. Cuando la compra era amistosa, es decir, antes de la opa, también ofrecía tres puestos en el Consejo a miembros de la catalana. Pero este punto no se ha tratado en la opa.

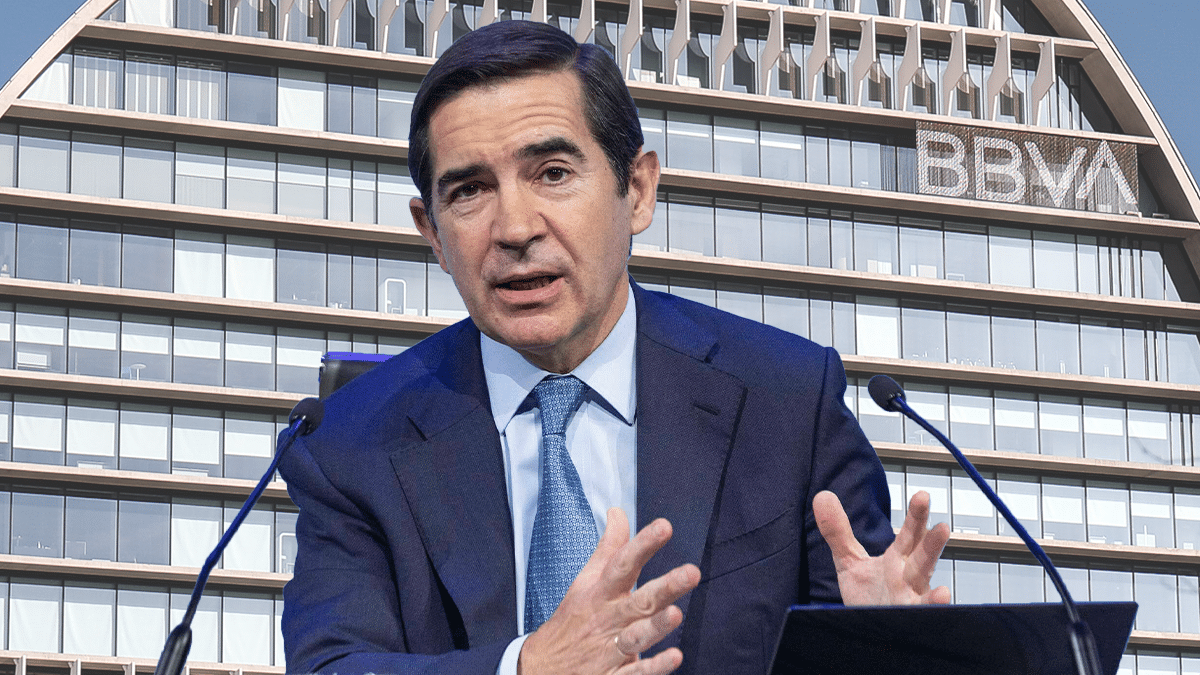

Pero, ¿qué pasaría si la ampliación de capital es rechazada? Es una opción que el mercado no contempla, pero podría suceder. La operación, tal y como la presentó BBVA, quedaría sin efecto y el banco presidido por Carlos Torres debería buscar una oferta alternativa, ya se un pago en efectivo o incrementar el volumen de emisión.

Sin embargo, no es algo que se plantean desde la entidad, ya que el presidente ha señalado en numerosas ocasiones que es una “oferta atractiva”. Asimismo, en una reciente entrevista en Bloomberg, Torres señaló que “el tiempo puede hacer que las cosas cambien, podrían pasar cosas en el ciclo económico que harían que lo que parece atractivo, sea más atractivo o menos”.

De hecho, la entidad ha dejado claro que si no sale la opa no irán a por otro banco y crecerán en España de manera orgánica. “Seguiríamos con nuestra estrategia de crecimiento orgánico que nos está dando buenos resultados en los últimos años”, apuntó Peio Belausteguigoitia, country manager para España de BBVA, durante su intervención en el XLI Seminario de la Apie en la Universidad Menéndez Pelayo. Insistió en que el interés por Sabadell llega por la complementariedad de los bancos y el objetivo de la operación es el crecimiento, “el hacer un banco complementario que tenga la mejor oferta en digitalización y en producto para clientes y empresas”.

Te puede interesar

Lo más visto

- 1 ¿Cuánto valdrían ahora las reservas de oro vendidas en 2007?

- 2 La Promesa: hay o no hay episodio nuevo en La 1 de TVE

- 3 La Promesa: avance del capítulo 579 el próximo lunes 21 de abril

- 4 Los Iniesta vuelven a perder dinero con su bodega

- 5 Peinado llega a la Moncloa para tomarle declaración a Bolaños

- 6 Los silencios de los diplomáticos españoles en tiempos de Albares: “Se induce a una psicosis que amordaza y lleva a la autocensura”

- 7 Las 10 mejores cremas de manos del 2025

- 8 Pablo Iglesias y la resurrección cainita de Podemos

- 9 Emma García: su entrevista más íntima y personal

![Los bancos empiezan a notar en sus cuentas el fin de la [...]](https://www.elindependiente.com/wp-content/uploads/2024/02/whatsapp-image-2024-02-09-at-133534-350x365.jpeg)

![Banco Sabadell se adelanta al recorte de oficinas de BBVA y cierra [...]](https://www.elindependiente.com/wp-content/uploads/2024/02/sabadell-12-350x365.jpg)

![BBVA descarta mejorar la oferta de la opa de Sabadell: “No tenemos [...]](https://www.elindependiente.com/wp-content/uploads/2020/11/torres-vila-oliu-350x365.jpg)

![Gortázar (CaixaBank) valora el trabajo de BBVA y Sabadell sin opinar sobre [...]](https://www.elindependiente.com/wp-content/uploads/2024/07/gortazar-caixabank-350x365.jpg)

![BBVA prevé cerrar 300 oficinas y ahorrar 300 millones en costes de [...]](https://www.elindependiente.com/wp-content/uploads/2024/06/9b9548407df551e51e4a28ace5153d5b268e87baw-350x365.jpg)

![BBVA registra un beneficio récord de casi 5.000 millones en el primer [...]](https://www.elindependiente.com/wp-content/uploads/2023/11/fachada-banco-bbva-ciudad-bbva-10-abril-2023-madrid-espana-ciudad-bbva-350x365.jpg)