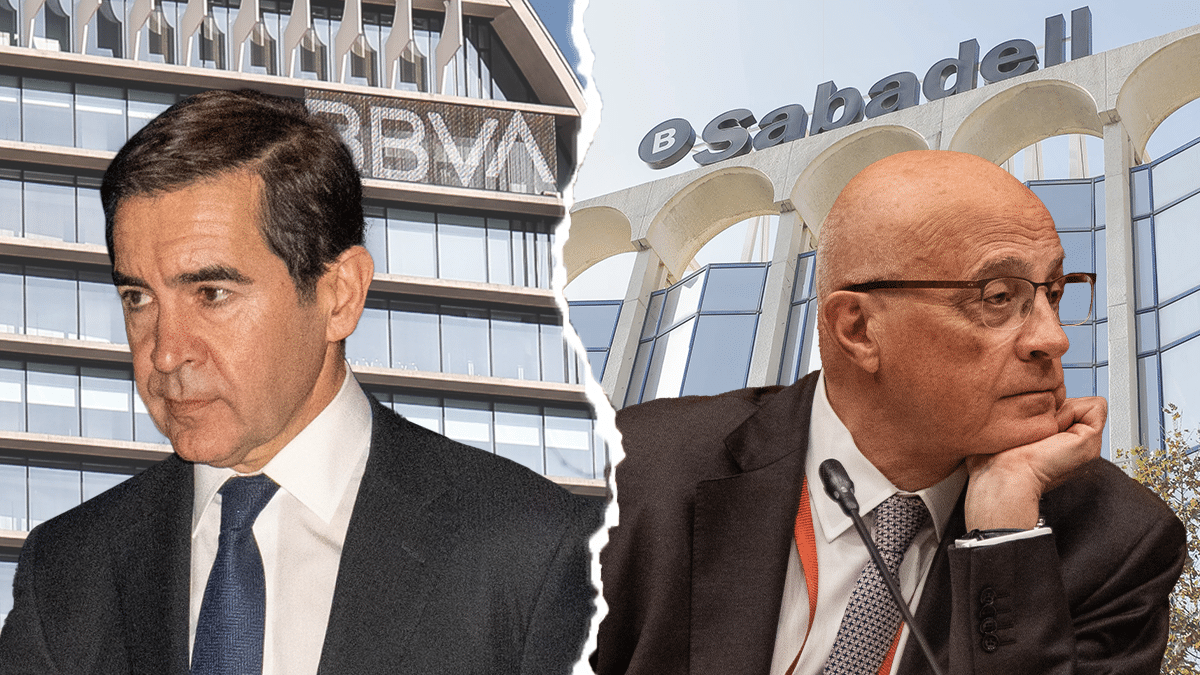

BBVA y Sabadell están muy lejos de sentarse en la mesa y poner solución a la OPA lanzada por la entidad dirigida por Carlos Torres. Lo que en un principio se negoció como una posible fusión amistosa, las conversaciones se finiquitaron de forma abrupta, una vez que la compañía catalana, con sede en Alicante, no aceptara las condiciones.

Tras el fin de dichas negociaciones, BBVA puso toda la carne en el asador y lanzó una OPA hostil que generó aún más controversia. El Banco Sabadell justificó su rechazo a la opa hostil lanzada por BBVA porque le expone a "múltiples incertidumbres", entre ellas "la posible pérdida de personal cualificado", clientes y oportunidades futuras de negocios.

El Gobierno, que también vigila la operación, también ha mostrado en reiteradas ocasiones su rechazo debido a la “concentración” que se produciría en el sector bancario y los “graves riesgos” que supondría para el cliente.

Con las cartas sobre la mesa, solo faltaba que la Comisión Nacional del Mercado de Valores (CNMV), admitiera o no a trámite dicha OPA. Y la semana pasada, el supervisor dio luz verde a que el BBVA intente convencer a los accionistas para adquirir las acciones de Sabadell.

No obstante, esto "no supone pronunciamiento alguno sobre la resolución relativa a la autorización de la oferta, o cualquiera de sus términos y condiciones", que deberá producirse conforme a los plazos y demás requisitos previstos en el artículo 21 de la Ley de Opas. La CNMV analizará ahora en profundidad los aspectos técnicos y financieros de la operación.

Con la posibilidad de que la OPA salga adelante, Banco Sabadell ha intentado volver a lanzar mensajes contra la operación anunciada por BBVA, que también ha entrado al juego, dejando un clima de hostilidad que parece difícil de corregir por parte de ambas partes.

Fue primero el banco catalán el que iniciara el nuevo episodio de esta guerra para velar por los intereses de cada uno. El consejero delegado de Sabadell, César González Bueno -durante un evento organizado por El Economista-, aseguró que la OPA está “descarrilada” y consideró que no tiene ningún tipo de recorrido. Además, volvió a señalar a BBVA de dar “poca claridad” a la operación, lo que “daña” la información que deben tener los accionistas de la maniobra iniciada por la entidad dirigida por Carlos Torres.

A su vez, el consejero delegado sacó pecho de su gestión y presumió de que "desde que se hizo pública la oferta, nuestra acción ha crecido un 7%, acorde con el resto del mercado financiero, mientras que la de BBVA ha caído un 15% culpa del mercado mexicano, tan importante en sus cuentas".

Por esta razón, el consejero delegado de Sabadell incidió en que la prima que ofrece BBVA “es completamente nula”. De hecho, la prima ofrecida por el banco dirigido por Carlos Torres fue uno de los principales motivos por los que Sabadell decidió levantarse de la mesa durante las negociaciones para firmar una hipotética fusión, que finalmente no se dio.

Carlos Torres avisa

Las palabras de González Bueno no han sentado nada bien en el edificio de La Vela y a la primera oportunidad que se le presentó a Carlos Torres no la desperdició y dejó entrever que se producirá una inestabilidad bursátil en caso de no salir adelante la OPA.

El presidente de la entidad visitó la escuela de negocios barcelonesa Esade para hablar de la operación. Durante su exposición, Torres se acordó de las palabras del día anterior de González Bueno e insistió en que deberían aceptar la OPA y les instó a tener en cuenta "qué pasa con el valor de sus acciones si la oferta falla".

Con estas declaraciones, BBVA insinúa en que de no salir adelante la operación, se podría producir un desplome bursátil de la entidad catalana, a pesar de que la revalorización de la acción esté en el 7% desde que se anunciara la OPA.

Actualmente, la diferencia entre el precio ofertado y la cotización de la entidad catalana es del 2,5% frente al 30% que existía en abril cuando se lanzó oficialmente la proposición.

La CNMV vuelve a pronunciarse

El presidente de la Comisión Nacional del Mercado de Valores (CNMV), Rodrigo Buenaventura, señaló este martes que el organismo observará cuál es el camino que sigue la Comisión Nacional de los Mercados y la Competencia (CNMC) en cuanto a si la OPA de BBVA sobre Banco Sabadell se aprueba en fase 1 o pasa a fase 2 y que, en función de ello, evaluarán el momento idóneo para su autorización.

"Lo que haremos será observar cuál es el camino que toma la autoridad de competencia en materia de si es en fase 1 o en fase 2 y, en función de eso, evaluaremos el momento idóneo para nuestra autorización", dijo.

Lo más visto

- 1 El inspector jefe de los 20 millones se reunía al lado de la Jefatura

- 2 Aldama declara que Pedro Sánchez le agradeció lo que estaba haciendo y que tenía relación con Santos Cerdán

- 3 Aldama revela que en el viaje de Delcy a España había preparada una cena con Sánchez

- 4 El PSOE y el PP se comprometen a dar luz verde a la "profesión de riesgo" en Policía y Guardia Civil

- 5 Podemos arrincona al Gobierno con la votación de la reforma fiscal

- 6 José Luis Rodríguez Zapatero no existe, no es y no aparece

- 7 Ribera con vicepresidencia y Feijóo sin gafas

- 8 La manta de la que puede tirar Aldama

- 9 La Aemet informa sobre la ciclogénesis explosiva