La primera gran oleada de concentraciones bancarias se produjo en España a mediados de la década de los 80. Carlos Solchaga estaba al timón del Ministerio de Economía y era probablemente el ministro con más peso en el Gobierno, aunque vigilado muy de cerca por Alfonso Guerra. En el Banco de España, Mariano Rubio se jactaba de poner firmes a los banqueros con sólo una mirada. Recordemos que por aquel entonces, el PSOE gobernaba con mayoría absoluta. La tesis oficial, compartida por algún banquero como José Ángel Sánchez Asiaín (Banco de Bilbao), o Pedro Toledo (Banco de Vizcaya), era que la integración de España en Europa obligaba a los bancos españoles a ganar tamaño. O se concentraban, o serían presa fácil de los gigantes europeos. Además, la concentración serviría para quitarse de en medio a grupos poco fiables como KIO, a banqueros nostálgicos del pasado y anticuados en sus métodos, como Alfonso Escámez, o a recién llegados demasiado ambiciosos, como Mario Conde (ya en Banesto).

En una pizarra se diseñó un emparejamiento que salió mal de principio a fin. El Bilbao no pudo comerse a Banesto y el Vizcaya se quedó con las ganas de opar al Banco Central. Así que, finalmente, contra todo pronóstico, se fusionaron el Bilbao y el Vizcaya, que después de comió a Argentaria para formar uno de los grandes bancos españoles: el BBVA.

La guerra financiera duró prácticamente hasta que Banesto fue intervenido por el Banco de España el 28 de diciembre de 1993. Pero esa es otra historia.

La lección que algunos se resisten a aprender es que la política es mala consejera cuando se trata de moldear la economía o el sector financiero de espaldas a la realidad, o bien sin tener en cuenta que, al final, son los accionistas los que deciden el futuro de las compañías. La democracia también anida en las sociedades anónimas, por más que a algunos esa capacidad de decidir les moleste.

BBVA/Sabadell: avatares de una OPA

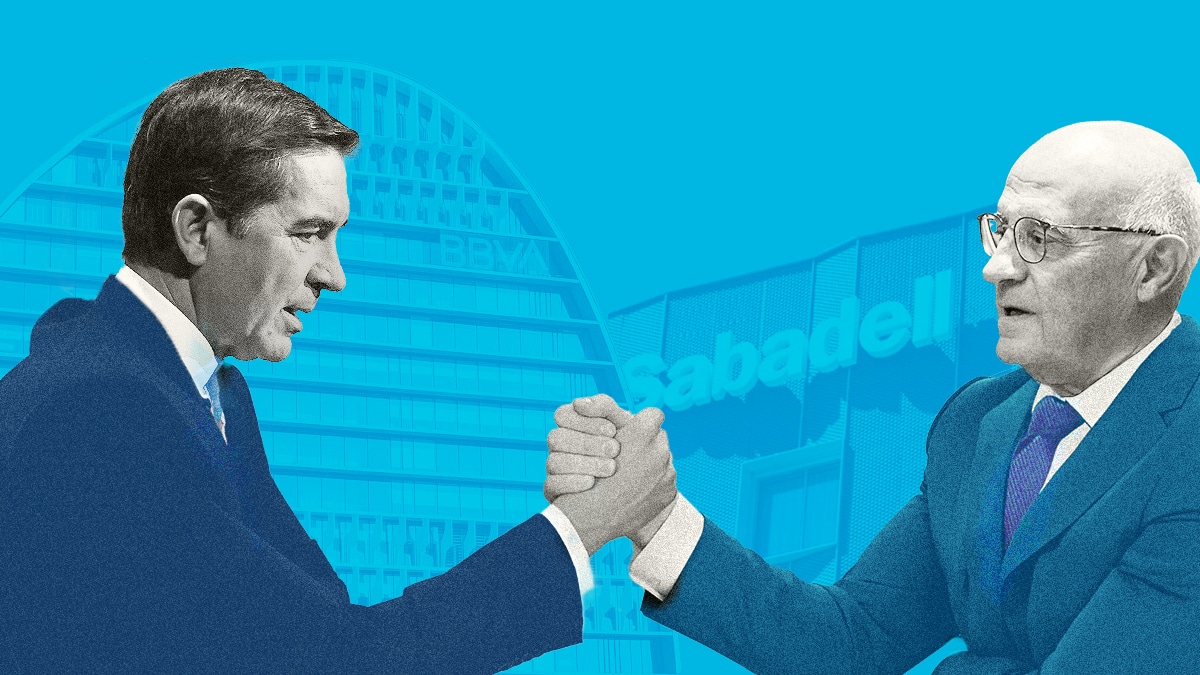

Pues bien, ahora estamos ante una OPA (operación de adquisición de acciones) del BBVA, que es el tercer banco de España, sobre el Banco Sabadell, que es el cuarto del ranking por volumen de créditos.

Ya en 2020 Carlos Torres –presidente del BBVA– intentó absorber al Sabadell –presidido por Josep Oliu– de manera amistosa. Pero la negociación naufragó por diferencias en el precio y en el reparto de poder. El gobierno entonces no se mostró beligerante.

En abril se filtró –contra el deseo de BBVA– el nuevo intento, lo que coincidió con la precampaña electoral en Cataluña. Todos los partidos salieron en tromba contra la OPA, esta vez hostil, es decir sin acuerdo entre las partes. Los argumentos fueron variopintos y algunos muy peregrinos. Por ejemplo, que Cataluña perdía una de sus entidades más arraigadas. Sí, es cierto que el Sabadell tiene sus raíces en la pequeña burguesía enriquecida por el auge del textil, pero de ahí a ser una entidad militante catalana va un mundo. El Sabadell fue el primer banco en salir de Cataluña cuando se produjo la asonada independentista liderada por Carles Puigdemont. Desde entonces, tiene su sede en Alicante. Y su presidente, Oliu, tiene residencia en Madrid.

El Gobierno también se manifestó en contra, como hicieron los presidentes de la Generalitat de Cataluña, antes de las elecciones Pere Aragonés, y de la Generalitat valenciana, Carlos Mazón. Unos argumentaban el exceso de concentración, otros la pérdida de empleo, la salida de la sede de Alicante...

El Gobierno vuelve a pronunciarse

Aunque el Gobierno ha estado calladito una temporada, el pasado 12 de septiembre, en unas jornadas organizadas por el Consejo de Economistas, el ministro de Economía, Carlos Cuerpo, reiteró el rechazo oficial alegando el excesivo grado de concentración, el impacto en el crédito a las pymes y el recorte del empleo que se produciría si finalmente BBVA engulle al Sabadell.

La política de nuevo queriendo dictar qué es bueno y qué es malo. Mientras que en Europa se respira ya una nueva ola de fusiones transnacionales, aquí nos miramos el ombligo. La conclusión del Informe Draghi, piropeado por todo el mundo, es que Europa, si no quiere quedarse a años luz de Estados Unidos y China, tiene que invertir en tecnología e inteligencia artificial unos 800.000 millones de euros anuales. Se necesitan grandes bancos para apoyar financieramente ese esfuerzo. O bien tendremos que resignarnos a ser un gran parque de atracciones para los ricos americanos y chinos.

Esa sensación de que para hacer algo relevante en el mundo financiero o económico se necesitan contactos, influencia, lobbies, es lo que ha llevado tanto al BBVA como al Sabadell a contratar potentes y caros asesores externos. El BBVA, por ejemplo, ha contratado a Acento, la consultora liderada por el ex ministro José Blanco, que seguro que tiene capacidad para vender sus argumentos en Moncloa. Esto, además de Kreab, Atrevia y Brunswick. El Sabadell no se ha quedado atrás, ya que ha recurrido a los servicios del despacho Llorente y Cuenca, a los que hay que sumar a Headland y al experto en competencia Compass Lexecon (uno de cuyo directivos, Jorge Padilla, es el marido de la presidenta de la CNMC, Cani Fernández).

Mientras los asesores se mueven entre bambalinas, la operación sigue su cauce.

¿Encallada o encarrilada?

Pero, ¿está avanzando según lo previsto, como sostienen en el BBVA, o bien está "descarrilada", como la califica el consejero delegado del Banco Sabadell César González Bueno?

Hay datos objetivos que avalan la tesis del BBVA de que la cosa marcha. La operación financiera más importante llevada a cabo en España desde la absorción de Bankia por CaixaBank, culminada en marzo de 2021, ha pasado con éxito uno de sus grandes hitos: el Banco Central Europeo dio luz verde a la fusión el pasado 5 de septiembre, utilizando su aséptica fórmula de "no oposición".

César González Bueno (Sabadell): "Hay un grave riesgo de que el Gobierno se oponga a la fusión"

Pero ese paso, necesario aunque no suficiente, se daba por hecho incluso en el cuartel general del Sabadell, dado que el BCE, partidario de grandes concentraciones transnacionales que den lugar a gigantes europeos, analiza la solvencia de las entidades, pero no entra en lo que la entidad con sede en Alicante considera el escollo y a la vez su baza principal: la competencia.

En efecto, la decisión clave sobre la fusión la adoptará en los próximos meses la Comisión Nacional de Mercados y Competencia (CNMC). Un rechazo, poco probable, o unas condiciones muy duras echarían abajo la creación del segundo banco nacional por su volumen de créditos (la suma de BBVA y Sabadell daría una cuota de casi el 25%), inmediatamente por detrás de CaixaBank (27,5%), y por delante del Santander (20,3%).

El papel crucial de la CNMC

La presidenta del órgano regulador, Cani Fernández, dijo el pasado jueves en el Congreso que la OPA se está analizando con la complejidad que tiene una "OPA hostil", en la que la entidad que quiere comprar da toda la información y la opada la ofrece a requerimiento de la CNMC. En todo caso, el análisis se encuentra en la que se denomina "primera fase"; es decir, en la que, en principio no se superan cuotas de mercado del 25%.

Los que opinan que el Gobierno se saldrá con la suya creen que utilizará sus influencias en el regulador, si no para impedir la operación, sí para ponerle condiciones tan duras que hagan desistir al BBVA. Pero Fernández se juega su prestigio y el de la CNMC si su dictamen sobre la fusión huele a manejo del Ministerio de Economía.

Pero tanto en el banco presidido por Carlos Torres, como otras fuentes del sector bancario, creen que la CNMC se guiará por criterios estrictamente técnicos y que finalmente serán los accionistas los que decidan. Después es cuando tendrán que hablar el Ministerio de Economía y el Consejo de Ministros, que podría paralizar la fusión, aunque no la OPA.

"Si más del 50% de los accionistas del Sabadell dicen sí a la OPA, el Gobierno no se va a atrever a parar la fusión", señala un directivo de un banco de la competencia.

La clave: los accionistas del Sabadell

Efectivamente, la clave está en los accionistas del Sabadell. Sobre todo en esos 200.000 que tienen menos de 120.000 títulos, pero que juntos controlan un 42,7% del capital.

A ellos y a su equipo se dirige González Bueno (el consejero delegado que ha logrado mejorar sustancialmente los resultados del Sabadell) cuando afirma, en conversación con El Independiente: "La OPA está descarrilada porque no es atractiva en precio, porque reduce la competencia y porque hay una evidente falta de transparencia por parte de BBVA".

Victoria del Castillo (BBVA): "Las cuotas resultantes de la fusión en créditos, depósitos y sucursales están en torno al 20%, inferiores a las de CaixaBank"

Cuando BBVA lanzó la OPA la pasada primavera, la prima sobre la cotización del Sabadell era del 30% (1 acción del BBVA por 4,83 de Sabadell). Pero, a medida que ha pasado el tiempo, los valores se han ido alineando a esa prima. Al cierre del pasado viernes (BBVA: 9,74 euros por acción; Sabadell: 1,95 euros por acción) es verdad que la prima era casi nula. Pero, sostienen en el BBVA, si la OPA fracasa, lo normal es que el Sabadell caiga y el BBVA vuelva a subir.

Hay muchos accionistas del Sabadell que han perdido mucho dinero, sobre todo los que compraron antes de 2010. Las familias que conformaron su núcleo duro, como los Lara (Planeta), Andic (Mango), Folch-Rusiñol (Titán) o los dueños de Porcelanosa, perdieron cientos de millones con su inversión. Ahora, puede ser una oportunidad para recuperar una parte de lo perdido. Y un argumento clave para el BBVA de cara a convencer a los accionistas del Sabadell es la ventaja del tamaño. "La nueva entidad se convertirá en una de las mayores y más sólidas de Europa, con unos activos totales por encima del billón de euros y más de 100.000 clientes. En términos de capitalización, sería el cuarto banco de la zona euro con una valoración 70.000 millones", enfatiza Victoria del Castillo, Responsable Global de Estrategia y M&A de BBVA.

Ventajas y riesgos de una fusión

Ser grande es importante. Cada vez más, porque la banca depende cada vez más de la tecnología y de la inteligencia artificial. Ahora mismo, el 50% de la operativa de los grandes bancos españoles se hace por vía digital. Dentro de cinco años, el porcentaje será del 70%.

En cuanto al peligro que supone la concentración, las visiones de uno y otro lado son absolutamente dispares. Para Sabadell, banco muy fuerte en financiación de pymes, la concentración supone una caída del crédito a esos clientes. Ponen como ejemplo lo que sucedió con la compra del Popular por el Santander: el crédito se redujo en un 13%. En BBVA, sin embargo, creen que ese fue un caso particular y que en la mayoría de las fusiones lo que ocurre es lo contrario. "No se pusieron pegas a la absorción de Bankia por Caixa. Las cuotas resultantes tras la fusión de BBVA y Sabadell en créditos, depósitos y sucursales estaría por debajo del 20%, menos de lo que tiene ahora CaixaBank", apunta Victoria del Castillo.

Los datos siempre son interpretables, así que veremos cómo de uno y otro lado se ponen sobre la mesa las ventajas de la fusión o de su rechazo. Clave van a ser los resultados del tercer trimestre, que se presentarán en octubre. Tanto BBVA como Sabadell lucirán una vistosa cuenta de resultados.

Mientras el debate se mantenga en esos términos y la CNMC haga un trabajo técnico (luego tendría que intervenir la CNMV), la cuestión se decidirá en un puñado de votos. Los fondos (BlackRock tiene un 7% del BBVA y un 6,2% del Sabadell) es muy probable que apuesten por el tamaño. Por eso, la balanza la inclinarán los 200.000 pequeños accionistas minoritarios del Sabadell.

Luego vendrá el Gobierno. González Bueno advierte: "Hay un grave riesgo de que el Gobierno, como ha dicho por activa y por pasiva, se oponga a la fusión incluso aunque la OPA salga adelante". Desde el BBVA esa amenaza se ve tan sólo como un trampantojo: "Confío plenamente en que el Gobierno aprecie las ventajas de la fusión de dos grandes entidades españolas. Estamos convencidos de que podemos trabajar juntos en resolver la preocupación que pueda tener el Ministerio de Economía en el momento de tomar la decisión", vaticina Victoria del Castillo.

La OPA de BBVA sobre Sabadell no sólo va a determinar el futuro de dos de los grandes bancos españoles. Va determinar algo aún más importante: si las decisiones las toman las empresas y los reguladores o se toman en los despachos del Gobierno.

Te puede interesar

1 Comentarios

Normas ›Comentarios cerrados para este artículo.

Lo más visto

- 1 Putin defensiva descubre Trump quiere Ucrania soberana

- 2 Roca Rey se pronuncia alto y claro sobre Victoria Federica

- 3 El conductor que llevó a Pano a Ferraz cancela en Justicia sus antecedentes penales

- 4 Mercadona lanza un nuevo labial inspirado en un producto viral

- 5 Las mejores afeitadoras eléctricas del año

- 6 Telefónica vende su filial en Colombia por 370 millones

- 7 Un actor de La Promesa confirma su marcha y un requisito

- 8 El enemigo público de Marruecos: “Temo por mi vida"

- 9 Pavía, 1525; la batalla triunfal de la infantería española

![Europa no está preparada para la guerra y Trump y Putin lo [...]](https://www.elindependiente.com/wp-content/uploads/2025/03/whatsapp-image-2025-03-05-at-221158-350x365.jpeg)

hace 6 meses

En dos sociedades cotizadas con una mayoria de accionistas de corte internacional, el gobierno podrá oponerse todo lo que quiera, que es el accionista ya institucional o minoritario del Sabadell el que haga exitosa la operación, o no.