Entre el 21 de julio del pasado año, cuando se produjo la primera subida de tipos por parte del Banco Central Europeo (BCE), y el 9 de marzo, el día antes de la quiebra del Silicon Valley Bank, los bancos españoles y sus accionistas vivieron días de gloria en bolsa. Banco Sabadell revalorizó el precio de sus acciones en un 102%, de los 0,64 céntimos por título, a los 1,3 euros del pasado jueves. BBVA pasó de un precio por acción de 4,17 euros a los 6,048, experimentando un crecimiento del 75%.

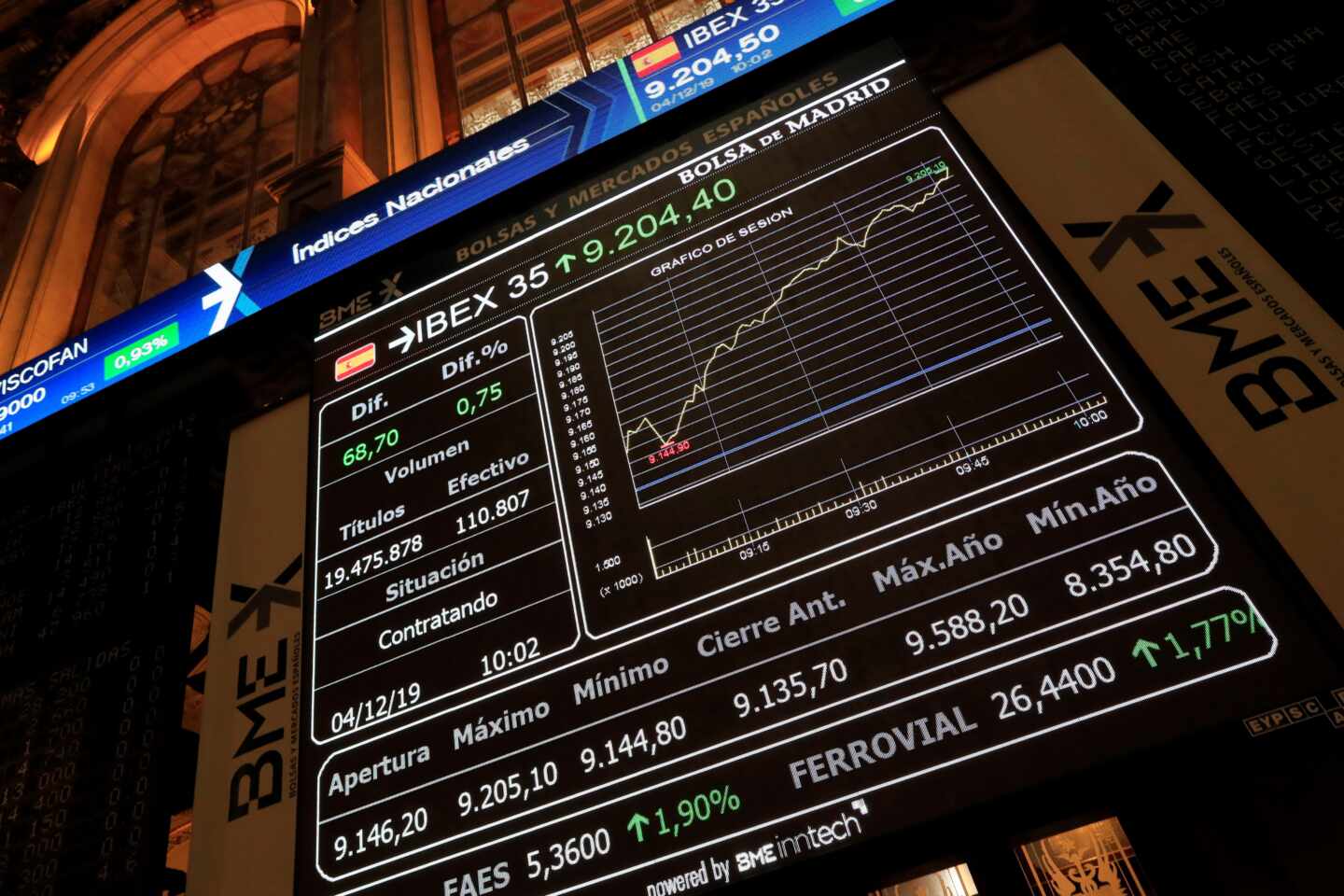

La buena racha se extendió a todos los bancos del Ibex 35. Las acciones del Santander se encarecieron un 53,13% en ese periodo, las de Unicaja, un 42,5% y las de CaixaBank pasaron de tener un valor de 2,87 euros a los 4,065, un 41,64% más. Bankinter cerró el 9 de marzo con un precio por título de 6,77 euros, un 39,24% más alto que el de julio.

El discurso de Christine Lagarde, presidenta del Banco Central Europeo (BCE), del 21 de julio de 2022 quedó marcado en las agendas de los bancos españoles y también en su cotización en bolsa. La subida de 50 puntos básicos no se veía desde el año 2000, además, suponía el abandono del terreno negativo para los tipos de interés después de más de una década. Una noticia que celebraron las entidades bancarias porque suponía volver a la normalización de la política monetaria y a un escenario más favorable para su negocio.

Los resultados de los bancos españoles en 2022 fueron históricos. Santander se anotó un beneficio nunca antes visto de 9.605 millones de euros; también lo hizo BBVA: 6.420 millones de euros. Bankinter consiguió llegar a la meta que se había propuesto para 2023 y registró ganancias por valor de 560 millones de euros. Sabadell ganó un 61% más y el mismo día en que presentó sus cuentas se anotó una subida en bolsa cercana al 11%.

Estos resultados y las expectativas de más subidas de tipos de interés por parte del BCE alimentaron el apetito inversor por la banca española. Sin embargo, en los últimos días, el eco de la quiebra de Silicon Valley Bank ha lastrado significativamente a los bancos del Ibex 35.

Los inversores de la banca han retirado sus beneficios y han vendido sus acciones a precios más elevados del que habían pagado inicialmente por ellas. Además, las caídas abultadas de los bancos de Wall Street han repercutido en todo el sector financiero, también en el español.

Así lo explica Nuria Álvarez, analista de Renta 4, que señalaba que "estos acontecimientos han derivado en una pérdida de confianza por parte del mercado hacia el sector financiero que se ha extendido a todos los bancos en Europa, y ha generado un miedo sobre la liquidez del sector”.

"Estos acontecimientos han derivado en una pérdida de confianza por parte del mercado hacia el sector financiero"

En cuanto a las caídas en el selectivo español, indicaba que "parte de la caída viene motivada por la reducción de manera significativa de las expectativas de subidas de tipos de interés, así como la menor concesión de crédito prevista con su consecuente efecto sobre el ciclo económico".

23.200 millones de euros menos

En los últimos cinco días, desde la quiebra del banco californiano, la banca española ha perdido 23.200 millones de euros en bolsa. A la crisis de Silicon Valley Bank se unió este miércoles el desplome de Credit Suisse, cuyas acciones llegaron a perder un 30% de su valor en bolsa.

En el Ibex, los bancos fueron los valores más perjudicados de la sesión. Banco Sabadell fue el farolillo rojo de la sesión, con una caída del 10,5%. BBVA también cayó con fuerza, un 9,6%. Banco Santander se dejó un 6,89%; CaixaBank, un 6,72%; Bankinter, un 6,46% y Unicaja cedió un 6,06%.

Las caídas de este miércoles contrarrestan con la revalorización que acumulaban las entidades. Si Sabadell era la que más había visto crecer el valor de sus acciones, también ha sido el banco más impactado por el nerviosismo de los mercados. También coincide en el segundo puesto BBVA, era el que más se había revalorizado y al que más han castigado los inversores este miércoles.

De la restricción del crédito a una menor subida de tipos

Tal como publicó este periódico, la crisis del Silicon Valley Bank a la que se ha sumado Credit Suisse amenaza con recortar el crédito a empresas y familias. En primer lugar, porque las entidades bancarias van a ser más prudentes a la hora de conceder el dinero. Y en segundo lugar, en el caso de las empresas, tomarán menos riesgos en sus inversiones.

Stéphane Déo, jefe de estrategia de mercados de Ostrum AM (Natixis IM), explica que la rentabilidad de los bancos o, al menos, la capacidad de los bancos para asignar créditos “se verá inevitablemente afectada”. El analista ironiza con que “esta es, después de todo, la crisis crediticia que la Fed quería para frenar la inflación” .

La de Déo es una de las voces que alerta de que la Fed podría relajar sus subidas de tipos de interés. Al limitarse el crédito disponible y reducirse la liquidez, los bancos centrales tienen menos presión para incrementar el coste del mismo.

Este jueves se reúne el Banco Central Europeo. La presidenta del organismo, Christine Lagarde, ya anticipó que la subida sería del 0,50%. El mercado no espera que haya cambios de rumbo en su hoja de ruta, ya que el objetivo que tiene el organismo es devolver a la inflación al 2% en 2025.

Te puede interesar

Lo más visto

- 1 Lech Wałęsa: "Rusia atacará nuevamente a sus vecinos"

- 2 Sáhara español: Últimos días en El Aaiún

- 3 A la caza de los soldados israelíes de Gaza

- 4 Un año de la amenaza inútil de Pedro Sánchez

- 5 El fiscal del Supremo Viada: "García Ortiz está utilizando la institución para defenderse y proteger otros intereses"

- 6 Clothoff: la IA que miles de españoles usan para desnudar mujeres

- 7 ¿Cuánto tarda Hacienda en devolver la declaración de la renta?

- 8 ¿Tele-Pedro? RTVE endurece su línea editorial

- 9 La 'patria vasca', la olvidada promesa que invistió a Sánchez