Los impuestos que pagan los españoles vienen utilizándose como arma política desde que este país es este país, y ha vuelto a pasar durante las últimas semanas, porque no falta a la cita cuando hay elecciones a la vuelta de la esquina. Además, la subida de las cotizaciones sociales -o cuotas a la Seguridad Social- que ha traído consigo la reforma de las pensiones también fomenta la discusión, puesto que sus efectos se están apreciando en los informes macroeconómicos que están publicándose este año.

¿Pagamos demasiados impuestos en España? ¿Cuántos son exactamente? ¿Es necesario rebajarlos? La crítica habitual por parte de la izquierda tiene que ver con que los ricos están sujetos a una carga fiscal inferior a la que deberían, mientras que los más humildes soportan un peso demasiado grande. Por tanto, ¿son justos, o deberían serlo más? Este artículo pretende contestar a estas y otras cuestiones al respecto.

¿En qué pagamos impuestos?

Los españoles pagamos entre un 24 y un 36% de nuestra renta bruta en impuestos, dependiendo de los ingresos y el tipo de hogar. Eso se traduce en aproximadamente entre 6.600 euros y 27.200 euros al año, según un informe que el Consejo General de Economistas ha publicado esta semana. Si son muchos o pocos es algo en lo que ahondaremos más adelante, pero lo que señalan estos datos es que que aproximadamente un tercio de nuestra renta termina destinada a pagar impuestos, sean del tipo que sea.

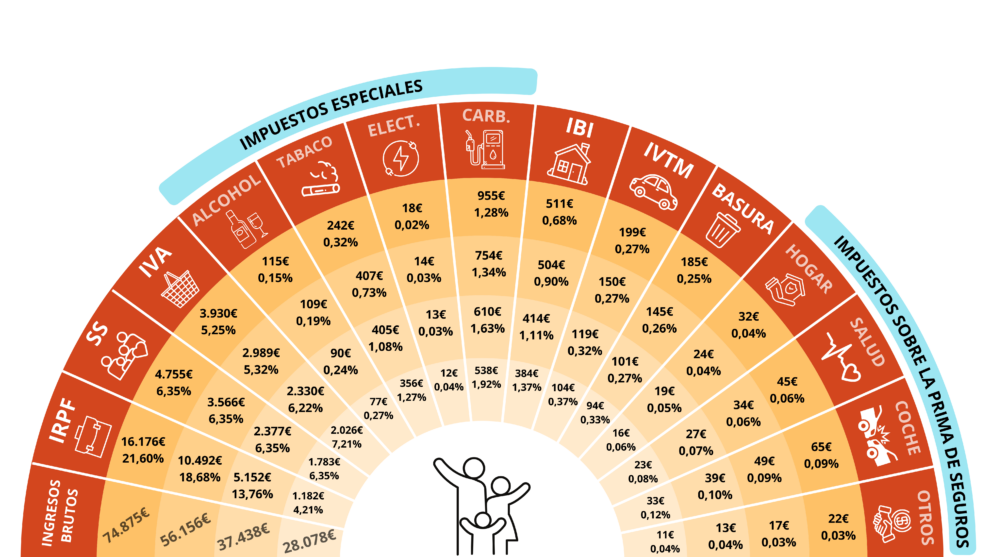

El informe de los economistas tiene en cuenta todos ellos, desde el impuesto sobre la renta que se presenta en la famosa declaración -no olvide que el plazo está abierto hasta el 1 de julio-, al también bien conocido IVA, que grava el consumo, y otros impuestos más concretos como los especiales -a la vivienda, la electricidad, los carburantes o el alcohol-, el impuesto sobre bienes inmuebles (IBI), el impuesto de vehículos de tracción mecánica, las tasas de basuras o el impuesto sobre las primas de seguros. Sin olvidar, por supuesto, las ya mencionadas cotizaciones sociales.

Si solo nos centramos en el IRPF, los tipos medios que soporta la población son los siguientes, según este estudio que parte de los datos de la Encuesta de Condiciones de Vida del INE:

- las rentas medias-bajas rondan el 10,38%

- las medias-altas, el 20,5%

- las muy elevadas, entre el 33 y el 37%

Pero los impuestos que se pagan -y este es el principal objetivo del estudio- no dependen solo del nivel de renta del contribuyente, también del tipo de hogar, y aquí la variación es importante:

- soltero y con un hijo: tipo medio total, 15%

- matrimonio sin hijos con un trabajador: 17%

- familia con un hijo: 18%

- familia con un hijo y dos trabajadores: 13,76%

¿Qué sucede si a la cuenta de los hogares sumamos el resto del conjunto de impuestos? Es entonces cuando la factura fiscal pierde esa fuerte progresividad que sí existe en el IRPF y se sitúa en casi el tercio de los ingresos totales, algo por encima o por debajo dependiendo de la renta total del contribuyente y del tipo de hogar, como se muestra en el gráfico.

Los "otros impuestos"

El resto de impuestos, más allá del IRPF, como los impuestos sobre los carburantes y los que soporta el tabaco no varían según el nivel de renta, por lo que terminan resultando más caros para las más bajas. También sucede con el IVA, el IBI y las cotizaciones sociales: no varían independientemente de los ingresos o el tipo de hogar, número de hijos o situación familiar.

En el gráfico se puede apreciar cuánto paga anualmente un hogar formado por dos personas más un hijo o hija según su nivel de renta, que ha sido agrupado en cuatro diferentes niveles. Se aprecia que aunque los hogares más ricos pagan más en términos absolutos, los impuestos suponen más sobre el nivel de renta total conforme el hogar es más humilde, en relación a sus ingresos brutos anuales.

¿Son justos? ¿Pagamos demasiados?

La idoneidad de los impuestos es inabarcable como área de discusión, pero intentaremos aproximarnos a la cuestión. Pese a la impresión general, los economistas entienden que la progresividad del IRPF compensa la regresividad de otros impuestos. Aun así, los hogares más vulnerables tienden a verse más ahogados que los más ricos en momentos de fuerte inflación como el actual, puesto que en su cesta de consumo tienen un mayor peso los productos que más suben, lo que llevó al Gobierno a rebajar el IVA de los alimentos más básicos... a toda la población, también a la de mayor renta.

Habitualmente el servicio de estudios de la CEOE, el Instituto de Estudios Económicos (IEE), critica que la presión fiscal en España es mayor que en Europa, pero parten de un indicador construido por ellos mismos. Si se atiende a la presión fiscal estandarizada por Eurostat, se aprecia que la española continúa casi 4 puntos de PIB por debajo de la media de la eurozona, en el 38,3% frente al 41,2% de la zona euro.

Es por eso que la Unión Europea pide recurrentemente a España que reduzca o acabe con los tipos reducidos de IVA, algo que también recomendó el grupo de expertos formado para aconsejar sobre la reforma fiscal, pero se trata de una medida impopular cuya aplicación tendría un importante coste político. En la opinión de la Comisión Europea y también de instituciones como el Banco de España, la OCDE y el FMI, lo necesario sería subir impuestos en España, no bajarlos.

En ese mismo marco de aumentar la presión fiscal, el Gobierno también tiene pendiente la implementación del pago por uso de carreteras, o los famosos peajes en todas las autovías, que en un principio prometió a Bruselas a cambio de fondos europeos y finalmente terminó descartando a cambio de la aplicación de otra medida.

Si se quiere profundizar más en la cuestión, en su reciente libro Los ricos no pagan IRPF. Claves para afrontar el debate fiscal, Carlos Cruzado y José M. Mollinedo, secretario general y presidente del sindicato de técnicos de Hacienda Gestha desgranan la ineficacia de un sistema tributario, ahondando en cómo las rentas más altas utilizan sociedades pantalla, asesores especializados y los tramos del IRPF que se han ido reduciendo en los últimos años para conseguir pagar menos. Los autores inciden en que podrían reforzarse las normas para evitar el fraude y esperan que la venidera reforma fiscal solucione los problemas de equidad y justicia social que el sistema presenta a día de hoy.

Te puede interesar

3 Comentarios

Normas ›Comentarios cerrados para este artículo.

Lo más visto

- 1 ¿Cuánto valdrían hoy las reservas de oro vendidas por Zapatero?

- 2 ¿Tele-Pedro? RTVE endurece su línea editorial

- 3 La Promesa: avance del capítulo 579 el próximo lunes 21 de abril

- 4 Sueños de libertad: avance el próximo lunes 21 tras Semana Santa

- 5 Petróleo barato y menos demandado, el difícil plan de Trump para 'hacer América rica de nuevo'

- 6 Pablo Iglesias y la resurrección cainita de Podemos

- 7 Los masones españoles contra los fantasmas del pasado

- 8 La UCO se echa al mar para combatir el narcotráfico

- 9 Marruecos: La admiración de Zapatero por Mohamed VI

![Cuerpo reitera en Washington que China "tiene que ser un socio estratégico" [...]](https://www.elindependiente.com/wp-content/uploads/2025/04/whatsapp-image-2025-04-15-at-31438-pm-350x365.jpeg)

![La Administración Trump desafía al Supremo y no recuperará al deportado por [...]](https://www.elindependiente.com/wp-content/uploads/2025/04/80469922a7fbc44daf9e3966317b8b79ac3d5f8aw-350x365.jpg)

![Trump dice ante Bukele que tratará de llevar a presos americanos a [...]](https://www.elindependiente.com/wp-content/uploads/2025/04/d897e6d9ba2e910e7bfc1526b9f28a03964b7212w-350x365.jpg)

![Michigan aupó a Trump en noviembre y ahora afronta miles de despidos [...]](https://www.elindependiente.com/wp-content/uploads/2025/04/aa8df16c8dc0a3696b426714a403c66cd963f69fw-350x365.jpg)

![El alcalde de Nueva Jersey pide restringir el turismo en helicóptero tras [...]](https://www.elindependiente.com/wp-content/uploads/2025/04/rueda-prensa-nueva-york-350x365.jpg)

![La deuda americana en manos de China, el botón nuclear de Pekín [...]](https://www.elindependiente.com/wp-content/uploads/2025/04/e710d55b49abdf497a1386ef5eb71fdb66e9cf47w-350x365.jpg)

![El ex-CEO de Siemens España y su familia fallecen al estrellarse el [...]](https://www.elindependiente.com/wp-content/uploads/2025/04/7232b25a2b849436418260438b83252063c39907w-350x365.jpg)

![Wall Street pierde un 3,5% por los nuevos aranceles a China y [...]](https://www.elindependiente.com/wp-content/uploads/2025/04/4fca00311290537c18221fc785156f84639f3b4dw-350x365.jpg)

hace 12 meses

No reconozco estos datos. Soy pensionista, plan de pensiones y ahorros en bolsa. De cada 100 eur que ingreso, 60 vuelven a Hacienda. Muy distinto de lo que el artículo dice.

hace 12 meses

Vaya hija de fruta esta hecha la Montero!! Pinocho un becario al lado de ella!!

hace 12 meses

Aceptando que los ciudadanos con mayores rentas tienen puertas para reducir su contribución. Se deberían valorar la aplicación de renta a necesidades fundamentales mal cubiertas por los servicios públicos, en primer lugar la salud, desde los dentistas y otros especialistas a los cirujanos, todos ellos demandados por la tardanza en la atención pública, y esto es pagar dos veces por un servicio. Hoy se ha publicado la información de la existencia de 850.000 ciudadanos en listas de espera para ser intervenidos.