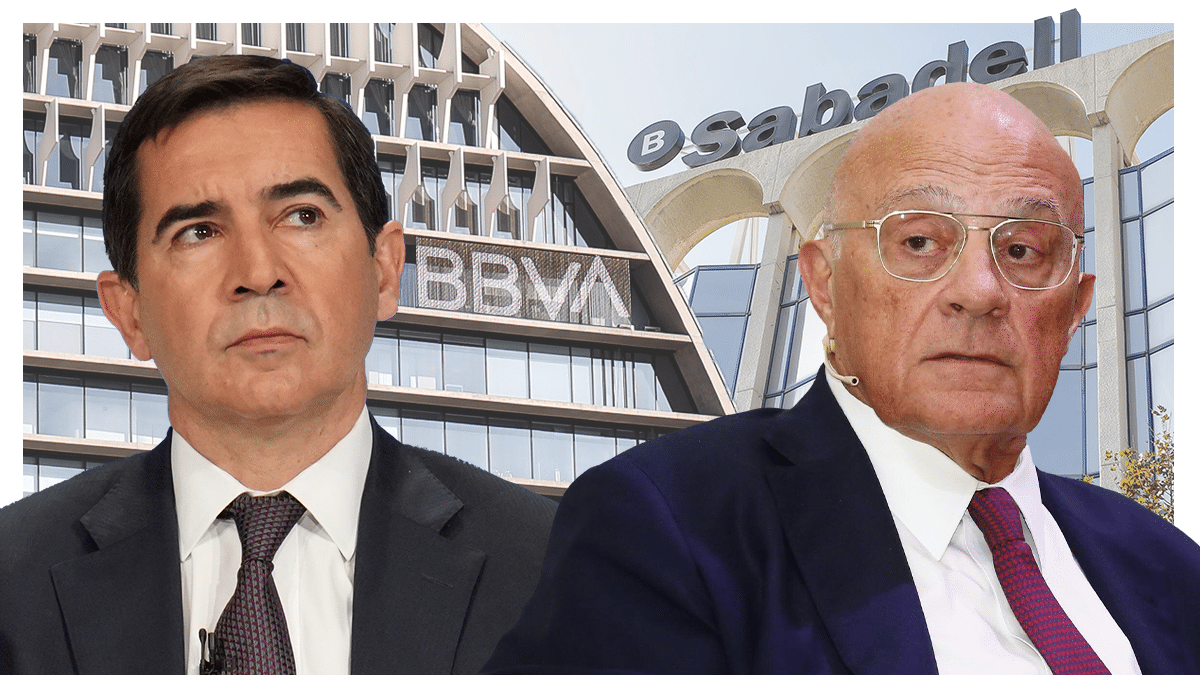

La noticia bancaria del año está siendo la opa que BBVA ha lanzado sobre el 100% de Banco Sabadell. Los inversores, firmas y el mercado en general está haciendo sus valoraciones sobre el proceso. El último en hacerlo ha sido Bank of America. El banco americano considera que la fusión entre BBVA y Sabadell será “beneficiosa” para ambas entidades. Además, puntualiza en un informe sobre bancos del sur de Europa que el banco de origen vasco tiene “margen para mejorar aún más la oferta actual”.

Hay que recordar que el consejo de administración de Banco Sabadell rechazó la oferta de BBVA por considerar que infravalora el proyecto de la entidad. El banco presidido por Carlos Torres ofreció el canje de una de las acciones de la nueva entidad por 4,83 del Sabadell, lo que supone una prima del 30% a precios de cierre del 29 de abril, día anterior a que BBVA lanzase la oferta. En ese momento, también ofrecía tres puestos en el consejo de administración del nuevo banco para los miembros del Sabadell. Sin embargo, este punto no aparece en la opa que comunicó a la Comisión Nacional del Mercado de Valores el pasado 24 de mayo.

Bank of America valora positivamente la oferta y creen que la operación puede suponer una revalorización para BBVA, tanto en términos estratégicos como financieros, “con una rentabilidad de la inversión de alrededor del 20%”. No obstante, la compañía explica que el lanzamiento de la oferta ha pasado factura a la cotización de la acción, por ello apunta que “el largo proceso” de aprobación de la adquisición y de la fusión hará que la evolución en bolsa se mueva en un rango y le da un potencial alcista de casi un 20% hasta un precio objetivo de 11,7 euros, frente a los 9,97 en los que cerró este jueves.

Para los analistas de la compañía americana, BBVA vuelve a centrar la atención en su negocio doméstico español, a pesar de que México representa un importante 60% de los beneficios de la entidad. “Ha sido una fuente clave de crecimiento y está a punto de normalizarse con los primeros indicios de normalización económica en el país”, apuntan en el informe. Además, destacan que Turquía sigue siendo “una fuente de volatilidad” para el banco, por lo que insisten en lo beneficioso de la oferta sobre Sabadell.

Por lo que respecta a Banco Sabadell, Bank of America ha mejorado su precio objetivo pasando de 1,8 euros del anterior informe a los 2,1 euros, lo que supone un potencial del 8,25% en referencia al precio de cierre del jueves, que fue de 1,94 euros. La firma estadounidense destaca que la oferta de BBVA ha hecho que Sabadell se revalorice con fuerza, de hecho, en este mes ha ganado 1.000 millones de euros en bolsa, y ahora cotiza a 7 veces el PER, ratio precio-beneficio.

Proceso de la opa hostil

Esta operación se compone de dos partes: por un lado, la opa de carácter hostil dirigida a los accionistas de Sabadell; por el otro, la fusión entre ambas entidades para crear el segundo mayor banco de España. Para lanzar la opa, BBVA necesita la autorización del Banco Central Europeo (BCE), que vigila la solvencia de la entidad resultante y que la operación no afecte a la estabilidad del sistema financiero, y de la CNMV, que analizará que la información contenida en el folleto esté acorde a la legislación.

Asimismo, la eficacia de la opa está sujeta a que acuda, al menos, el 50,01% de los accionistas de Sabadell, a la aprobación por parte de la junta de BBVA de la ampliación de capital para afrontar el canje de acciones, a la autorización de la CNMC y de la Autoridad de Regulación Prudencial (PRA, por sus siglas en inglés) de Reino Unido.

Esto implica que BBVA no necesita la autorización previa de la CNMC para lanzar la opa, sino para lograr su eficacia, lo que abre un escenario en donde el banco podría lanzar la operación al mercado sin saber si Competencia pone o no condiciones y cuáles serían.

Sin embargo, las tres autorizaciones corren en paralelo: BBVA ya ha puesto en marcha la opa con la presentación de la solicitud y el folleto a la CNMV, a lo que seguirá la remisión de la documentación al BCE y a Competencia. El primer 'visto bueno' será el del BCE, que es lo que le servirá a la CNMV para permitir a BBVA que abra el periodo de aceptación de la opa, que podría extenderse de 15 a 70 días. La ley que rige estas operaciones contempla la posibilidad de ampliar la operación en caso de "resultar necesario".

Fuentes del mercado señalan que el BCE podría dar su visto bueno en unos cuatro meses y que no pondrá objeciones porque quiere entidades grandes y solventes. Sin embargo, la CNMC podría tardar más y las mismas fuentes no descartan que se llegue a fase dos, lo que prolongaría todo el proceso.

Te puede interesar

Lo más visto

- 1 La Promesa: hay o no hay episodio nuevo en La 1 de TVE

- 2 Peinado llega a la Moncloa para tomarle declaración a Bolaños

- 3 El juez Peinado, el tiquismiquis y las mamachichos

- 4 Skrei, el milagro noruego del bacalao

- 5 Pablo Iglesias y la resurrección cainita de Podemos

- 6 Podemos le gana la batalla a Sumar en RTVE

- 7 La Promesa: RTVE confirma la duración de la última temporada

- 8 El desembarco de la familia 'Sálvame' divide a RTVE: "Esto es una parodia"

- 9 La Promesa: avance del capítulo 579 el próximo lunes 21 de abril

![Los bancos empiezan a notar en sus cuentas el fin de la [...]](https://www.elindependiente.com/wp-content/uploads/2024/02/whatsapp-image-2024-02-09-at-133534-350x365.jpeg)

![Banco Sabadell se adelanta al recorte de oficinas de BBVA y cierra [...]](https://www.elindependiente.com/wp-content/uploads/2024/02/sabadell-12-350x365.jpg)

![BBVA descarta mejorar la oferta de la opa de Sabadell: “No tenemos [...]](https://www.elindependiente.com/wp-content/uploads/2020/11/torres-vila-oliu-350x365.jpg)

![Gortázar (CaixaBank) valora el trabajo de BBVA y Sabadell sin opinar sobre [...]](https://www.elindependiente.com/wp-content/uploads/2024/07/gortazar-caixabank-350x365.jpg)

![BBVA prevé cerrar 300 oficinas y ahorrar 300 millones en costes de [...]](https://www.elindependiente.com/wp-content/uploads/2024/06/9b9548407df551e51e4a28ace5153d5b268e87baw-350x365.jpg)

![BBVA registra un beneficio récord de casi 5.000 millones en el primer [...]](https://www.elindependiente.com/wp-content/uploads/2023/11/fachada-banco-bbva-ciudad-bbva-10-abril-2023-madrid-espana-ciudad-bbva-350x365.jpg)