Que nadie se quede por el camino ha querido ser el leitmotiv de la gestión del shock económico que ha supuesto la pandemia, pero se trata, sin duda, de un objetivo ambicioso. Las pymes, esenciales en el tejido empresarial español, están sufriendo ya, apenas unos meses después de que llegara el virus, las consecuencias de la paralización de una actividad que no termina de recuperarse y observan con con temor su futuro financiero.

Las medidas puestas en marcha para intentar frenar la sangría empresarial han servido para facilitar liquidez a las empresas más afectadas por la pandemia, entre las que se encuentran las turísticas, las de la hostelería y las relacionadas con el ocio, principalmente, tanto grandes como pequeñas. Sin embargo, las ha sumido también en una espiral de deuda difícil de afrontar.

"Las pymes van a ser las más afectadas por la crisis porque son las que menos capacidad financiera tienen y es una de las razones que explican que en España el impacto de la crisis económica esté siendo mayor que en otros países", explica a El Independiente la economista senior de Funcas María Jesús Fernández.

Por el momento, las pymes van tirando gracias al capital acumulado (las que dispongan de él) y a las medidas puestas en marcha por el gobierno, como los avales del Estado a la financiación concedida por la banca a empresas en problemas por la pandemia.

Las pymes van a ser las más afectadas por la crisis porque son las que menos capacidad financiera tienen

María Jesús Fernández

Sin embargo, la actividad de estas empresas no se está recuperando, e incluso se está disolviendo aún más con las restricciones impuestas por la segunda ola de contagios, como el cierre de la hostelería, por lo que no llegan los ingresos que les permitirían recuperar los ahorros gastados o devolver la deuda.

"Muchas de estas pequeñas empresas y empresarios aguantan recurriendo a los ahorros para afrontar costes que no pueden recuperar con la actividad. Como hablamos de pymes, esos ahorros son limitados, por lo que ir recurriendo a ellos supone una descapitalización", añade Fernández.

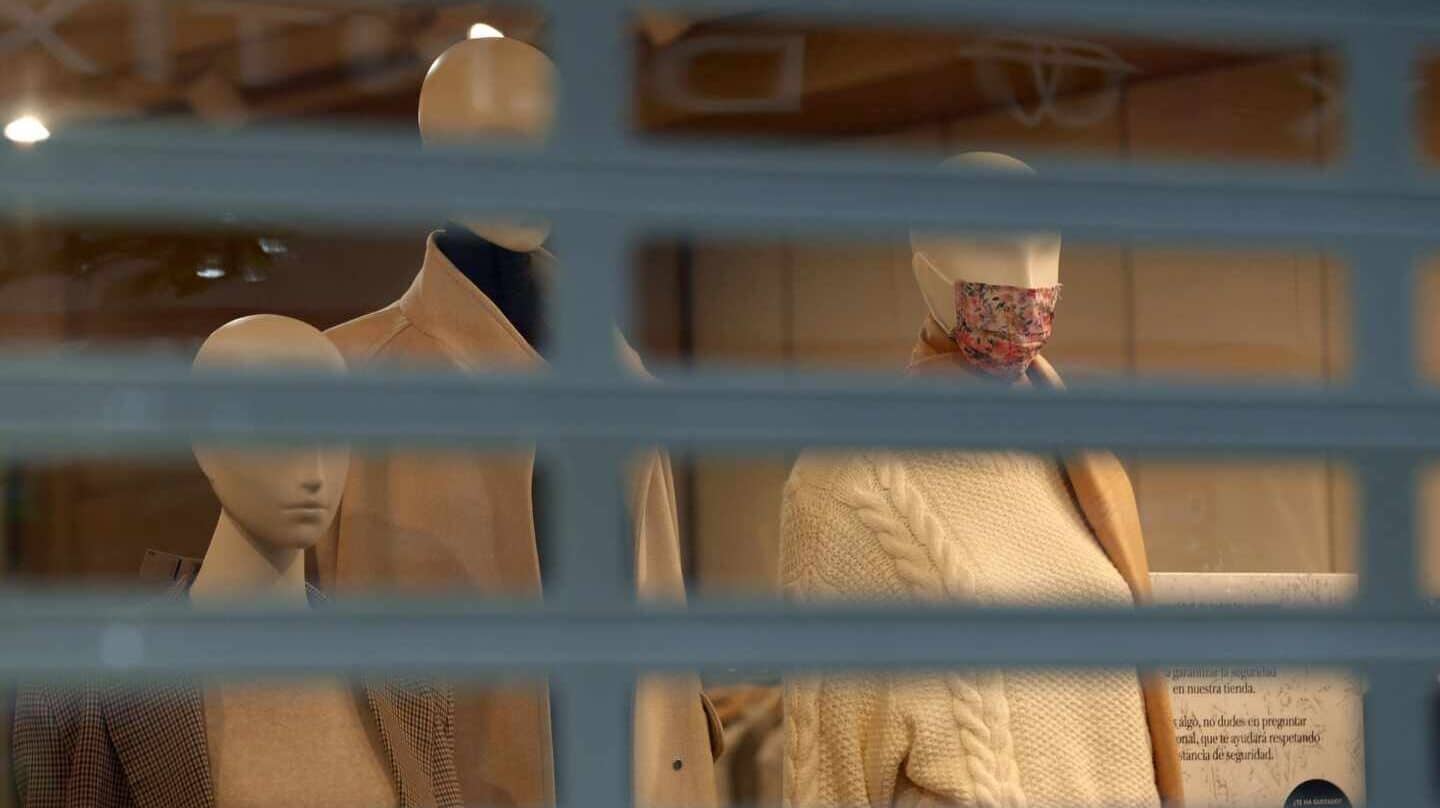

Esta situación de ahogamiento está llevando a muchas pequeñas empresas a echar la cortina para siempre. Solamente entre marzo y abril desaparecieron unas 100.000 empresas, según datos proporcionados por Cepyme.

Las pymes inscritas en la Seguridad Social que tienen entre uno y 250 trabajadores contratados han caído en 53.612 en lo que va de año. En marzo, la desaparición de pequeñas empresas se cifró en 85.690.

Entre ellas se encuentran negocios históricos. Algunos, como el restaurante Zalacaín, primer tres estrellas Michelín de España, ya están cerrando sus puertas, mientras otros cientos de comercios y bares con solera agonizan.

Los datos de empleo no son mucho mejores. Aunque en octubre se registró un aumento en el número de ocupados, sectores como la hostelería, en el que reinan las pymes, sufrieron la pérdida de unos 85.077 afiliados a la Seguridad Social (-7,10%).

El mes pasado, los trabajadores en ERTE disminuyeron (continúan siendo 599.350), pero, lejos de ser una buena noticia para las pymes, desde Cepyme creen que refleja que el mecanismo "está perdiendo el vigor mostrado en los inicios de la pandemia como consecuencia de la incertidumbre y de las malas expectativas sobre la evolución de la actividad que están haciendo mella en las empresas".

Capear el temporal

En este contexto, las pymes reclaman la puesta en marcha de un plan de medidas más allá de los ERTE que frene la sangría y que contemple el escenario posterior para que las empresas, al menos las viables, puedan salir a flote.

De acuerdo con la economista senior de Funcas, una medida interesante para que estas pequeñas empresas puedan capear el temporal sería una ayuda similar a la que da el gobierno alemán para subvencionar una cantidad equivalente a la que ingresarían estas pequeñas empresas por su actividad normal.

Perdonar impuestos, una moratoria en el pago de los tributos o retirar la prohibición de mantener contratado al personal durante seis meses tras la finalización del ERTE son otras de sus propuestas.

"Quitaría esta última medida aunque sea para las pymes, porque supone una descapitalización añadida a la que ya tienen por el uso de sus ahorros. Tienen que pagar durante seis meses el sueldo de unos trabajadores que no tienen ocupación o despedirlos y devolver a la Seguridad Social las ayudas", explica la economista a este periódico.

En su opinión, hay que evitar "apretar todavía más las tuercas" a estas compañías. "A las pymes que tengan que hacer un ajuste de plantilla hay que dejarlas, porque si no en vez de despedir a una parte de la plantilla van a tener que cerrar y despedir a todos", añade.

Ampliar la carencia

Otra fórmula para frenar la sangría podría ser ampliar los avales que concede el Instituto de Crédito Oficial (ICO), un sistema de garantías públicas diseñado por el Gobierno al inicio de la pandemia para incentivar la concesión de financiación por parte de los bancos dotado ya con 140.000 millones.

Los créditos se están dando por un plazo de hasta cinco años, con uno de carencia, durante el que se permite a las empresas receptoras de estos créditos estar exentas de las obligaciones financieras durante los primeros doce meses.

En aquel momento parecía que el sistema serviría para frenar la sangría económica, pero no han pasado ni ocho meses desde aquello y las pymes ya temen no poder hacer frente a sus obligaciones financieras cuando termine ese periodo de carencia.

"Esos ICO se conciben con un calendario de previsión de incremento de actividad que no se está cumpliendo. Esa carencia nos la estamos comiendo sin actividad", lamentaba hace unos días Gerardo Cuerva, presidente de Cepyme.

Es por eso que en el sector financiero se asume ya la necesidad de aumentar estos periodos de carencia, como han puesto de manifiesto algunos banqueros durante los últimos días.

Salir a flote

Sin embargo, otros de los mensajes que trasciende en el sector es que es necesario sacar a flote solamente a las empresas viables y buscar una salida a las que no lo son con el objetivo de evitar las empresas zombies.

En esta misma idea insiste durante las últimas semanas el Banco de España, que aboga por dejar caer "ordenadamente" a las compañías que no sean viables, para lo que es necesario agilizar los procesos de concurso de acreedores mediante una reforma legislativa.

Esto supondría, en el caso de cientos de empresas, la necesidad de idear fórmulas para reestructurar su deuda, entre las que podrían encontrarse las quitas, algo en lo que ya trabajan la banca, el Ministerio de Asuntos Económicos, el Tesoro y el ICO.

Todo con el objetivo que subrayaba estos días Ana Botín, presidenta de Santander: "Debemos mantener a las empresas vivas. Cuantas más compañías mantengamos vivas, más puestos de trabajo habrá".

Te puede interesar

Lo más visto

- 1 La Promesa: hay o no hay episodio nuevo en La 1 de TVE

- 2 ¿Cuánto valdrían ahora las reservas de oro vendidas en 2007?

- 3 La "decadencia intelectual" de Mario Vargas Llosa: "Fue perdiendo la memoria"

- 4 ¿Es posible quitar la IA de WhatsApp?

- 5 Sueños de libertad: avance el próximo lunes 21 tras Semana Santa

- 6 Simón Pérez y Silvia Charro: muerte en directo

- 7 La 'tribu' de Vargas Llosa: el 'think tank' liberal que aplaude a Milei

- 8 Las 10 mejores cremas de manos del 2025

- 9 James Dean, un Porsche y una leyenda 'Gigante' - El Independiente