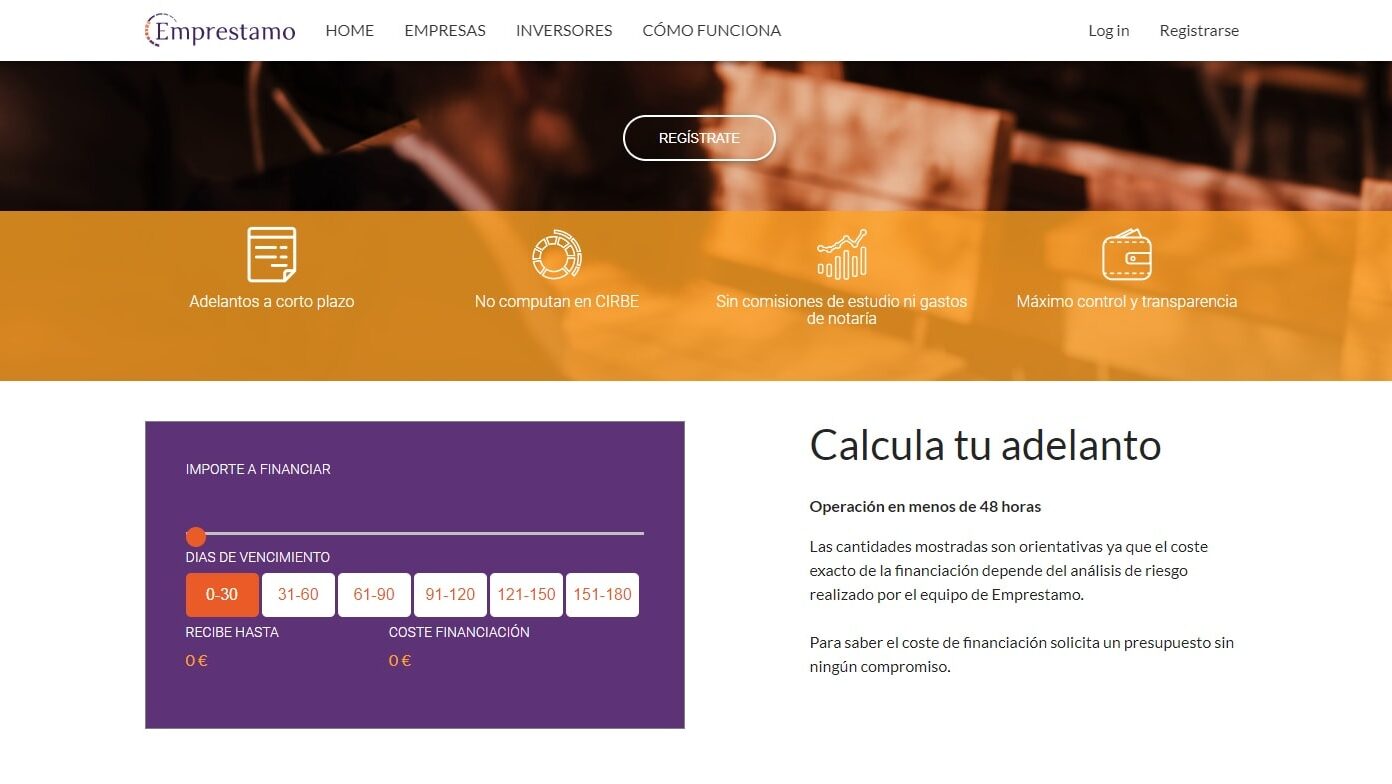

Emprestamo.com es una startup española que permitirá a particulares participar en operaciones de factoring. Como inversores buscan cualquier tipo de perfil, ya sea alguien experimentado en operaciones en Bolsa o Fondos de Inversión, o cualquiera que tenga algo de dinero y no se atreva a hacer operaciones de tanto riesgo.

De hecho, deja operar a partir de los 50 euros de participación, por lo que puede acercar el factoring a cualquier persona. Además, para hacerlo más sencillo, en su plataforma puede utilizarse el modo manual o el automático.

Con el primero será el propio inversor el que elija las operaciones en las que quiere participar, mientras que con el segundo, el automático, sólo elegirá unos parámetros determinados. Después, el sistema, invertirá el dinero en aquellas operaciones que cumplan dichos requisitos.

El modelo de negocio de Emprestamo.com

Pero, ¿en qué se invierte, en concreto, con Emprestamo.com? El factoring, por definición, es una operación financiera en donde las empresas pueden adelantar facturas que tienen pendientes de cobro. En muchos casos, los plazos de pago no son inmediatos. Estas compañías optan por ceder la titularidad de cobro de esas facturas a entidades financieras, quienes adelantan el pago de las mismas, a cambio de unas cantidades. Estas operaciones de anticipo pueden ahora ser realizadas por particulares, a través de esta plataforma.

Para una mayor seguridad en las operaciones, la startup activa mecanismos para seleccionar clientes solventes y con un historial en el que cumplen los plazos y pagos correspondientes. En la actualidad, el plazo medio de las operaciones que se están llevando a cabo está en 80 días.

La empresa española es la que se encarga de adquirir las facturas en nombre de los inversores, que son los que consiguen una rentabilidad, que va desde un 4,5% a un 11%. Dicha rentabilidad depende, sobre todo, del tipo de operación que el inversor quiera realizar.

Las operaciones aseguradas mediante un seguro de crédito son las que más baja rentabilidad tienen, entre un 4,5% y un 6% anual, ya que también son las que menos riesgo suponen para el inversor. Las operaciones no aseguradas obtienen entre un 7% y un 11% anual de rentabilidad. Para estas se buscan clientes con un scoring alto.

Por último también permite operaciones en las que el deudor es la propia administración pública. Estas tienen una rentabilidad de entre el 8% y el 11% anual y se buscan administraciones que su histórico de pagos se ajuste a las fechas de vencimiento correspondientes.

Te puede interesar

Lo más visto

- 1 Los masones españoles contra los fantasmas del pasado

- 2 Clothoff: la IA que miles de españoles usan para desnudar mujeres

- 3 Sáhara español: Últimos días en El Aaiún

- 4 Al menos 58 muertos y 126 heridos en un bombardeo de EEUU contra un puerto usado por los hutíes en Yemen

- 5 La "decadencia intelectual" de Mario Vargas Llosa: "Fue perdiendo la memoria"

- 6 Luis García Montero y el 'borrado' de la viuda de Ángel González

- 7 Lo que no se sabe del Frente Polisario

- 8

- 9 Los narcos convierten el Guadalquivir en un basurero de contaminación